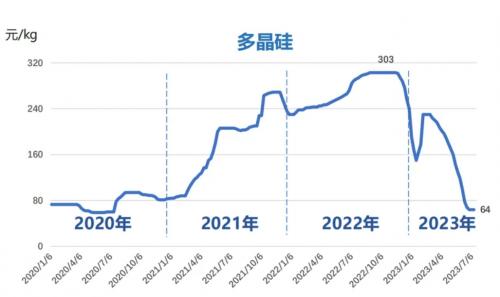

硅料價(jià)格

本期延續(xù)上期的市場氛圍,硅料環(huán)節(jié)訂單詢價(jià)和談判氣氛有所恢復(fù),冷滯期對峙的僵持氣氛減弱,但是前期市場冰凍的局面正在轉(zhuǎn)變?yōu)閮r(jià)格激烈博弈。截止本周三,硅料環(huán)節(jié)整體價(jià)格水平跌破每公斤54元水平,棒狀硅頭部企業(yè)價(jià)格水平降至每公斤47-54元范圍,二三線企業(yè)價(jià)格繼續(xù)降至每公斤44-47元范圍,價(jià)差雖然仍然存在,但是差距在繼續(xù)縮小。另外顆粒硅價(jià)格范圍也在繼續(xù)下探,價(jià)格降至每公斤41-44元范圍,跌幅明顯。

整體價(jià)格處于快速崩塌周期,諸多訂單最終落定的價(jià)格仍然具有不確定性。但是也需要注意到,市場價(jià)格處于快速下行階段,業(yè)務(wù)合作方式也具有更多可能性和靈活性,具體包括部分前期訂單的價(jià)格重新修訂等商務(wù)合作方式的變化和價(jià)格調(diào)整。

四月即將收尾,面臨中國五一假期之前所剩無幾的工作日,硅料價(jià)格繼續(xù)下跌雖然仍存在可能,但是跌幅和跌速將在二季度中后期明顯收窄和放緩。另外現(xiàn)已跌破整體生產(chǎn)成本水平,如前所述,繼續(xù)超跌可能性存在,但是空間已然有限。二季度后期需要重點(diǎn)關(guān)注企業(yè)開工和產(chǎn)線關(guān)停動向。

硅片價(jià)格

隨著多數(shù)廠家已經(jīng)將N型M10硅片產(chǎn)品從對角線247mm逐漸切換到256mm,時(shí)至這周,關(guān)于這兩個(gè)規(guī)格的價(jià)格當(dāng)前已經(jīng)沒有太多價(jià)差,基本處于同價(jià),本周落在每片1.5元人民幣的價(jià)格水平,低價(jià)部分也出現(xiàn)1.4X的價(jià)格。

本周硅片端P/N型M10規(guī)格均出現(xiàn)下行,P型硅片中M10, G12尺寸成交價(jià)格來到每片1.65與2.1元人民幣。N型價(jià)格M10, G12尺寸成交價(jià)格來到每片1.5與2.3元人民幣左右,各規(guī)格跌幅達(dá)到2-6%不等。針對N型G12R(182*210mm)的部分,近期廠家采購也陸續(xù)起量,當(dāng)前價(jià)格落在每片1.9-2元人民幣不等,隨著成交家數(shù)穩(wěn)定成長,預(yù)計(jì)五月初將新增此規(guī)格價(jià)格公示。

來到四月底,近幾周硅片環(huán)節(jié)沒有額外廠家投入減產(chǎn)動作,由于當(dāng)前的排產(chǎn)水平仍維持高檔,庫存水平又再次開始堆積上升,本周回升至40億片以上的庫存水平,甚至聽聞個(gè)別廠家仍在醞釀提產(chǎn)動作,預(yù)期五一節(jié)前價(jià)格將難止穩(wěn),市場供需錯配情況未得改善,迭加硅料的跌價(jià),預(yù)期短期硅片價(jià)格將持續(xù)呈現(xiàn)下行。

電池片價(jià)格

本周電池片價(jià)格持續(xù)呈現(xiàn)緩慢下行的趨勢,唯G12 PERC電池片受到終端項(xiàng)目拉貨影響,成交價(jià)格小幅上抬,來到每瓦0.36-0.37元人民幣左右。

本周P型M10尺寸小幅滑落至每瓦0.33-0.34元人民幣; G12尺寸成交價(jià)格上漲一分錢來到每瓦0.36元人民幣的價(jià)格水平。在N型電池片部分,M10 TOPCon電池片價(jià)格出現(xiàn)松動,均價(jià)價(jià)格下行到每瓦0.39-0.4元人民幣左右,TOPCon(M10)與PERC(M10)電池片價(jià)差維持到每瓦0.05-0.07元人民幣不等。HJT(G12)電池片高效部分則每瓦0.55-0.65元人民幣都有出現(xiàn)。

近期硅片的跌價(jià)使電池廠在生產(chǎn)PERC電池片上盈利水平得到部分修復(fù),此外,在G12 PERC電池片供應(yīng)出現(xiàn)緊張并價(jià)格上行中,部分專業(yè)電池廠家開始評估生產(chǎn)該規(guī)格的經(jīng)濟(jì)性,然而基于G12 PERC產(chǎn)品溢價(jià)的有限窗口期與TOPCon迭代的時(shí)間線沖突,目前除了原計(jì)劃關(guān)停的產(chǎn)線仍暫時(shí)保持運(yùn)轉(zhuǎn)外并無廠家新增投入生產(chǎn)。

組件價(jià)格

供應(yīng)鏈價(jià)格波動影響,分布式項(xiàng)目在本周開始出現(xiàn)松動跡象,本周觀察國內(nèi)項(xiàng)目交付主要依靠集中式項(xiàng)目交付為主,較少新項(xiàng)目走單。組件探漲更加不易,四月底一線廠家仍堅(jiān)守0.88元人民幣的底線交付水平,中后段仍有低于成本線的交付價(jià)格。

觀察后續(xù)策略,受供應(yīng)鏈波動影響終端觀望五月份訂單,目前看來五月份的價(jià)格較難維持原先價(jià)位水平,近期招投標(biāo)價(jià)格仍舊維持下探局勢,部分組件廠家規(guī)劃減產(chǎn)五月份排產(chǎn)來控制價(jià)格跌勢。

182PERC雙玻組件價(jià)格區(qū)間約每瓦0.78-0.90元人民幣,國內(nèi)項(xiàng)目減少較多,價(jià)格開始逐漸靠向0.83-0.85元人民幣;TOPCon組件價(jià)格區(qū)間約在每瓦0.82-0.98元人民幣仍有執(zhí)行,高低價(jià)格區(qū)間因訂單執(zhí)行前后調(diào)價(jià)、整體價(jià)格落差仍較大。目前了解區(qū)分集中式項(xiàng)目與分布式項(xiàng)目價(jià)格仍有分化,集中式項(xiàng)目價(jià)格執(zhí)行以每瓦0.82-0.9元人民幣(剔除非當(dāng)前執(zhí)行價(jià)格)。而分布式項(xiàng)目則主要在每瓦0.85-0.93元人民幣的水平,也有部分低價(jià)資源訂單。

HJT組件價(jià)格下落,目前區(qū)間約在每瓦0.97-1.18元人民幣之間,均價(jià)已靠攏1.1-1.15元人民幣的區(qū)間,低價(jià)也可以開始聽聞低于1元的價(jià)格。

而海外價(jià)格部分,近期價(jià)格暫時(shí)維穩(wěn),PERC價(jià)格執(zhí)行約每瓦0.1-0.11美元,TOPCon價(jià)格則因區(qū)域分化明顯,歐洲及澳洲區(qū)域價(jià)格仍有分別0.12-0.13歐元及0.12-0.13美元的執(zhí)行價(jià)位,然而巴西、中東等市場價(jià)格也開始悄然下降至0.11-0.12美元的區(qū)間,年末至明年報(bào)價(jià)聽聞下降至低于0.10美元的水平。美國價(jià)格二季度訂單較少,價(jià)格仍以前期集中式項(xiàng)目執(zhí)行為主0.33-0.35美元的區(qū)間,部分廠家受政策紛擾影響嘗試抬高東南亞出廠的組件價(jià)格。HJT部分則暫時(shí)持穩(wěn)約每瓦0.13-0.15美元的水平。

1. 5月1日中國五一長假,下周三暫停報(bào)價(jià)一次。2.計(jì)劃5月新增N型-210R硅片報(bào)價(jià)。

價(jià)格說明

Infolink公示價(jià)格時(shí)間區(qū)間主要為前周周四至本周周三正在執(zhí)行和新簽訂的合約價(jià)格范圍。

現(xiàn)貨價(jià)格主要參考超過100家廠商之資訊。主要取市場上最常成交的「眾數(shù)」資料作為公示價(jià)格(并非加權(quán)平均值)、根據(jù)市場實(shí)際情況酌情調(diào)整。

多晶硅美元價(jià)格,主要反應(yīng)多晶硅「非中國產(chǎn)地」對應(yīng)的美元價(jià)格范圍,非人民幣價(jià)格換算。

電池片美元高價(jià),PERC / TOPCon M10尺寸電池片對應(yīng)皆以「東南亞產(chǎn)地」電池片價(jià)格為主。

組件環(huán)節(jié)部分,人民幣價(jià)格為中國內(nèi)需報(bào)價(jià),均價(jià)以當(dāng)周交付出廠價(jià)格(不含內(nèi)陸運(yùn)輸費(fèi)用)為主。主要統(tǒng)計(jì)當(dāng)期時(shí)間內(nèi)交付的分布式、集中式項(xiàng)目,高低價(jià)依據(jù)市場狀態(tài)反映二線廠家、或者部分前期項(xiàng)目價(jià)格為主;美元價(jià)格為非中國地區(qū)的海外價(jià)格,并以FOB報(bào)價(jià)不含關(guān)稅,非人民幣價(jià)格換算。

來源:InfoLinkConsulting

評論