自進(jìn)入“十四五”以來,分布式光伏已經(jīng)連續(xù)3年新增占比超50%以上,面對(duì)市場(chǎng)的高速增長(zhǎng),社會(huì)各界資本也在積極涌入這一賽道,從電力央企到地方國(guó)企再到行業(yè)龍頭以及跨界企業(yè),市場(chǎng)需求向好疊加企業(yè)的大力布局,推動(dòng)著分布式光伏不斷邁入新的發(fā)展高度。

快速擴(kuò)大的市場(chǎng)固然吸引了眾多企業(yè)入局,但部分魚目混珠、攫取非法利益的企業(yè)也充斥其中,各種利用行業(yè)信息差的亂象層出不窮。例如地面電站騙取項(xiàng)目保證金、戶用光伏騙取農(nóng)戶貸款、傳銷集資等,而工商業(yè)領(lǐng)域由于參與企業(yè)較為分散且以To B為主,類似風(fēng)險(xiǎn)更是多發(fā),如何合理甄別并避免工商業(yè)分布式投資風(fēng)險(xiǎn)成為了從業(yè)者當(dāng)下急需掌握的新技能。

日前,有行業(yè)人士向筆者投稿表示,某工商業(yè)分布式光伏項(xiàng)目遭遇了陰陽合同的問題,導(dǎo)致投資方面臨巨大損失的潛在風(fēng)險(xiǎn)。

據(jù)了解,2020年浙江某光伏開發(fā)商以一8MW工商業(yè)分布式分布式光伏項(xiàng)目與投資方進(jìn)行談判,承諾可以按照投資方要求簽署EMC合同以達(dá)到項(xiàng)目準(zhǔn)入標(biāo)準(zhǔn),在項(xiàng)目建成后由該投資商完成了收購。2023年,投資商由于用電事宜在與項(xiàng)目公司溝通時(shí),“無意”發(fā)現(xiàn)了一份EMC補(bǔ)充協(xié)議。在這份補(bǔ)充協(xié)議中,將投資方要求的底線條款進(jìn)行了變更和刪除,導(dǎo)致項(xiàng)目公司處于極其不利地位,用電企業(yè)可以0成本違約。

從對(duì)方提供的對(duì)比文件中可以看到,原EMC合同要求“甲方(投資商)若因經(jīng)營(yíng)不善或其他原因?qū)е马?xiàng)目連續(xù)停止發(fā)電一個(gè)月,則由甲方賠償乙方(屋頂業(yè)主)停止發(fā)電造成的損失。”而補(bǔ)充協(xié)議則將這一條款改為“甲方若連續(xù)停止發(fā)電2個(gè)月以上,乙方有權(quán)沒收合同履約保證金,同時(shí),甲方應(yīng)承擔(dān)保證金5倍的違約金,且在乙方投資的所有資產(chǎn)歸乙方所有。”

原合同中關(guān)于拆遷損失的賠償與責(zé)任劃分的既定背景也有“如因政府原因”擴(kuò)大至“因政府拆遷或乙方自身廠房搬遷時(shí),甲方需無條件配合,損失以及拆遷費(fèi)用由甲方承擔(dān)”。

更為夸張的是,上述人士還提到,這家中間商的公司法人幾經(jīng)變更,最終均關(guān)聯(lián)到一家企業(yè),該企業(yè)在浙江、安徽、江西等地成立了眾多子公司,合作的投資商不乏央企以及知名光伏企業(yè),是否存在陰陽合同不得而知。

針對(duì)此案例,筆者咨詢了新能源行業(yè)的相關(guān)律師。有律師表示,該案例要分兩個(gè)維度去看,一方面,中間商是否披露EMC補(bǔ)充協(xié)議,若有披露但投資商沒有做好項(xiàng)目收購盡調(diào),投資商很難獲得全額賠償;另一方面,如果沒有披露EMC補(bǔ)充協(xié)議,投資商可以對(duì)中間商追責(zé),但流程較為復(fù)雜,且自證困難。也有律師表示,EMC協(xié)議以及補(bǔ)充協(xié)議作為工商業(yè)分布式光伏收購的重要合同,無論投資商是否要求,中間商均應(yīng)主動(dòng)披露,在此項(xiàng)目中投資商是可以起訴中間商的。

但需要強(qiáng)調(diào)的是,即便投資商在法律范圍內(nèi)勝訴中間商,但能否拿到對(duì)應(yīng)補(bǔ)償仍存在極大不確定性。在另一工商業(yè)分布式光伏投資案例中,某國(guó)企投資商便遭遇了巨額損失。

筆者了解到,此前在某華北省份,某資源方以一大型屋頂分布式光伏項(xiàng)目為由進(jìn)行投資商優(yōu)選招標(biāo),要求每家繳納300萬元保證金,最終有將近十家的企業(yè)繳納了保證金參與招標(biāo),其中不乏國(guó)有企業(yè)的身影,共計(jì)收取了超過2000萬元的保證金。之后投標(biāo)企業(yè)卻發(fā)現(xiàn)該資源方并沒有跟屋頂業(yè)主達(dá)成合作,“屋頂業(yè)主從來沒同意建設(shè)分布式光伏電站,之后投資商報(bào)案,一個(gè)人被抓,還有一個(gè)人逃往國(guó)外”。

除此外,電費(fèi)拖欠也是工商業(yè)分布式光伏普遍面臨的風(fēng)險(xiǎn)。2020年,隆基新能源旗下子公司一紙狀書將山東某屋頂業(yè)主告上法庭,原因系屋頂業(yè)主拖欠電費(fèi)達(dá)600余萬元,并被拒絕對(duì)相關(guān)光伏電站進(jìn)行運(yùn)營(yíng)維護(hù)。

有分布式投資商表示,“電費(fèi)拖欠的情況并不是少數(shù),不過,有勇氣將業(yè)主告上法庭的投資商也是少見,估計(jì)也是實(shí)在沒轍。作為光伏電站投資商,一旦與業(yè)主企業(yè)對(duì)簿公堂,基本意味著這個(gè)項(xiàng)目要廢掉了,后期運(yùn)維都很難操作,人家把門一堵,就是不讓你進(jìn),你有什么辦法?”

如其所言,某分布式光伏運(yùn)維企業(yè)更是直言不諱道,其承接的分布式光伏運(yùn)維盈利點(diǎn)主要是收取被拖欠的電費(fèi),實(shí)際關(guān)于運(yùn)維的盈利幾乎微不足道。有行業(yè)人士透露,電費(fèi)收繳、企業(yè)破產(chǎn)之后分布式光伏電站資產(chǎn)的處理與解決方案,已經(jīng)成為當(dāng)前第三方分布式光伏電站投資的普遍痛點(diǎn)。

事實(shí)上,上述所提及的風(fēng)險(xiǎn)僅是工商業(yè)分布式光伏項(xiàng)目中的冰山一角,僅就EMC合同中電價(jià)約定、消納優(yōu)先、屋頂租金如何表述以及項(xiàng)目業(yè)主動(dòng)遷等權(quán)責(zé)風(fēng)險(xiǎn)便無處不在,此外用電主體選擇、項(xiàng)目背調(diào)以及EPC模式收購等同樣面臨各種各樣的風(fēng)險(xiǎn)。

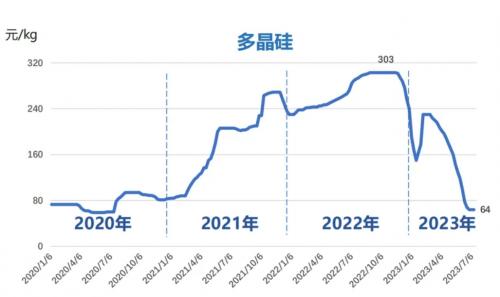

伴隨工商業(yè)分布式光伏項(xiàng)目在產(chǎn)業(yè)鏈價(jià)格下降以及能耗雙控、綠電優(yōu)先用能以及整縣分布式推進(jìn)等多個(gè)利好政策的推動(dòng),其市場(chǎng)空間不斷拓寬的同時(shí)也面臨著一系列信息不對(duì)稱以及開發(fā)、投資不規(guī)范的風(fēng)險(xiǎn),因此,從開發(fā)、投資再到EPC以及相關(guān)合同的簽署,每個(gè)項(xiàng)目開發(fā)人員都需做好風(fēng)險(xiǎn)前置、項(xiàng)目盡調(diào),以避免損失。

來源:光伏們

評(píng)論